3月市场整体窄幅震荡为主,期现货波动大幅度地下跌,现货整月仅有400元左右的波幅。期货反复在13500-14000之间无序盘整,等待方向明确。伦铝表现明显较强,持续震荡盘升冲击2000,给予沪铝强力支撑。月末期现货、内外盘集体不同程度走高。

跨期价差维持250元左右的正向市场,整体保持稳定。依靠预期的上涨态势持续。

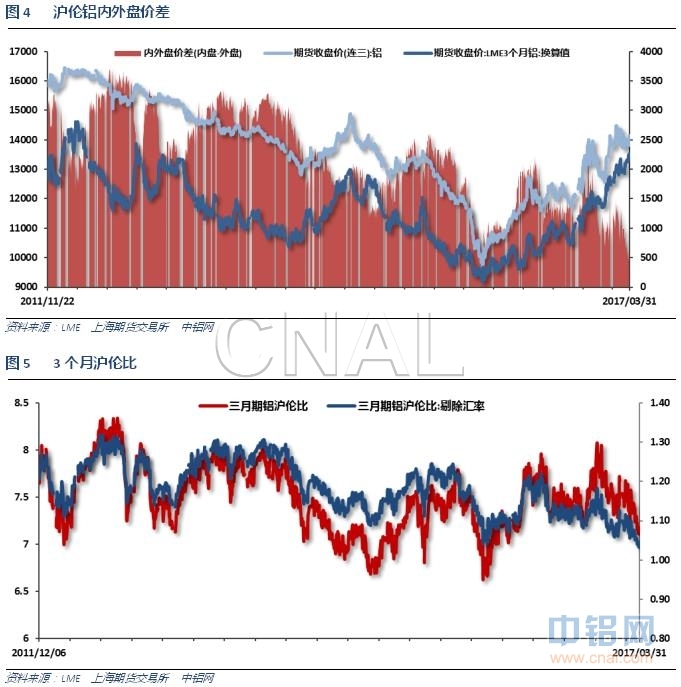

伦铝表现明显强势,沪伦比持续走弱至7.1左右。剔除汇率因素达到近年记录低点

电解铝产量持续走高,2月因春节假期因素整体产量下滑,但增速保持两位数稳步提升,后续产量料继续增加。

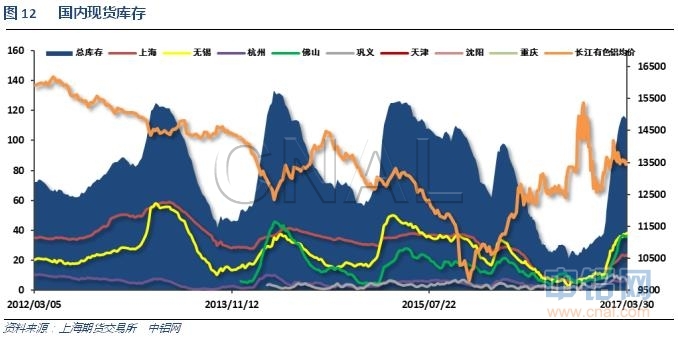

现货库存近半月开始停止增加,维持115万吨左右,距离历史高点有一定距离,但明显超过16年库存高点,库存累计数量、速度基本符合历年平价水平。

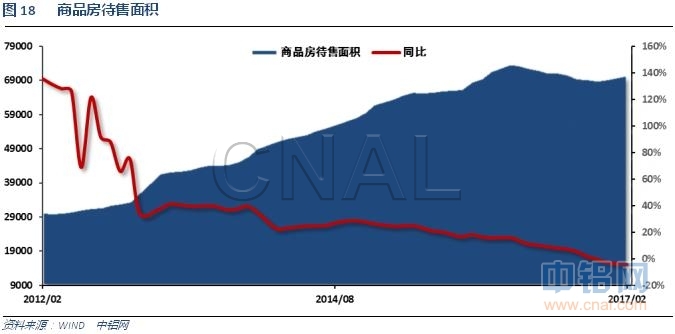

房地产开工和销售增速拐头向上,度过去年底淡季后开始向好,但后续受本月密集出台调控政策影响,销售料受到打击。

1、美国2月ADP就业人数+29.8万,为2015年12月以来最大增幅,预期+18.7万,前值+24.6万修正为+26.1万。

美国1月工厂订单环比1.2%,预期1%,前值1.3%。美国1月扣除运输的工厂订单环比0.3%,前值2.1%修正为2.4%。

美国1月耐用品订单环比终值2%,预期1%,前值1.8%。美国1月扣除运输类耐用品订单环比终值0.0%,预期0.1%,前值-0.2%。美国1月扣除飞机非国防资本耐用品订单环比终值-0.1%,前值-0.4%。

美国2月营建许可121.3万,预期126.8万,前值由128.5万修正为129.3万。美国2月营建许可环比-6.2%,预期-1.9%,前值由4.6%修正为5.3%。

美国2月新屋开工128.8万,预期126.4万,前值124.6万修正为125.1万。美国2月新屋开工环比3%,预期1.4%,前值-2.6%修正为-1.9%。

美国2月非农就业人口+23.5万,预期+20万。1月非农就业人口修正为+23.8万,初值+22.7万;去年12月修正为+15.5万,初值+15.7万。

美国2月失业率4.7%,预期4.7%,前值4.8%。美国2月劳动力参与率63%,前值62.9%。

美国2月私营部门就业人口+22.7万,预期+21.5万,前值+23.7万修正为+22.1万。美国2月制造业就业人口+2.8万,预期+1万,前值+0.5万修正为+1.1万。

【美联储决议声明】重申经济所面临的短期风险大致平衡。一致确认2017年将加息3次;2019年料将略微更快地加息,维持2018年和更长周期的利率预期不变。此次决议声明9-1投票通过,Kashkari持异议,因其并不希望加息。通胀接近目标,FOMC预计中期范围内将稳定在2%附近。将仔仔细细地观察与美联储匀称通胀目标相关的通胀形势发展。略微下调对更长周期失业率的预估至4.7%(之前料为4.8%)。预计经济条件将担保“循序渐进地”上调联邦基金利率,之前暗示“仅仅循序渐进地加息”。重申经济所面临的短期风险“大致平衡”,重申就业仍然稳步增长,最近数月的失业率鲜有变化。比预期中值多一次或少一次加息仍然属于渐进的。

【美联储主席耶伦开始举行新闻发布会】加息行动表明美国经济持续取得进展。加息并不体现对经济前景的重新评估。商业信心处于向好的水平。就业增速稳固。预计核心通胀率将上升,未来数年将在2%附近趋于稳定。当前的中性联邦基金利率偏低,料将跟着时间的推移而上升。等待太长时间可能意味着将更快速地加息。3月份加息之后,货币政策仍然相对宽松。

美国2月零售销售环比0.1%,为6个月最小升幅;预期0.1%,前值0.4%修正为0.6%。美国2月零售销售(除汽车)环比0.2%,预期0.1%,前值0.8%修正为1.2%。美国2月零售销售(除汽车与汽油)环比0.2%,预期0.2%,前值0.7%修正为1.1%。

美国2月新屋销售59.2万户,创七个月新高,预期56.4万户,前值55.5万户修正为55.8万户。美国2月新屋销售环比6.1%,预期1.6%,前值3.7%修正为5.3%。

美国2月成屋销售总数年化548万户,预期556万户,前值569万户。 美国2月成屋销售总数年化环比-3.7%,预期-2.4%,前值3.3%。

美国2月耐用品订单环比初值1.7%,预期1.3%,前值2%修正为2.3%。美国2月扣除飞机非国防资本耐用品订单环比初值-0.1%,预期0.5%,前值-0.1%修正为0.1%。美国2月扣除运输类耐用品订单环比初值0.4%,预期0.6%,前值0.0%修正为0.2%。

美国四季度实际GDP年化季环比终值2.1%,预期2%,初值1.9%。美国四季度GDP平减指数终值2.1%,预期2%,初值2%。

美国四季度个人消费支出(PCE)年化季环比终值3.5%,预期3%,初值3%。美国四季度核心个人消费支出(PCE)物价指数年化季环比终值1.3%,预期1.2%,初值1.2%。

2、【欧洲央行行长德拉吉发布会要点总结】①欧洲央行删除了“使用所有可用工具”的表述。②降息的可能性已经下滑。③没有讨论退出QE或增加QE。④未对续作定向长期再融资操作(TLTRO)进行讨论。⑤潜在通胀压力依旧较低;经济展望风险仍倾向下行,但已不再显著。⑥欧洲央行上调了2017、2018年GDP和通胀预期。

欧洲央行维持主要再融资利率0.0%不变,符合预期。维持隔夜贷款利率0.25%不变,符合预期。维持隔夜存款利率-0.4%不变,符合预期。维持月度资产购买计划800亿欧元不变,符合预期。

欧洲央行声明:欧洲央行利率料在未来一段时间内维持在当前或更低水平,一直到QE结束后。维持每月QE规模在800亿欧元不变至3月底,从4月份至12月份将为每月600亿欧元。QE将实施至通胀路径符合目标之时。若前景恶化,能大大的提升QE规模和延长持续时间。

欧元区四季度GDP季环比终值0.4%,预期0.4%,初值0.4%。欧元区四季度GDP同比终值1.7%,预期1.7%,初值1.7%。

欧元区2月核心CPI同比终值0.9%,预期0.9%,初值0.9%。欧元区2月CPI同比终值2%,预期2%,初值2%。欧元区2月CPI环比0.4%,预期0.4%,前值-0.8%。

欧元区3月制造业PMI初值56.2,创71个月新高;预期55.3,前值55.4。欧元区3月服务业PMI初值56.5,创71个月新高;预期55.3,前值55.5。欧元区3月综合PMI初值56.7,创71个月新高;预期55.8,前值56。

3、中国2月份M2货币供应量同比11.1%,预期11.4%,前值11.3%。中国2月份M1货币供应量同比21.4%,预期16.6%,前值14.5%。中国2月份M0货币供应量同比3.3%,预期15.0%,前值19.4%。

中国2月新增人民币贷款1.17万亿元人民币,预期9500亿元,前值2.03万亿元。中国2月社会融资规模增量1.15万亿元人民币,预期1.45万亿元,前值由3.74万亿元修正为3.7377万亿元。

中国2月CPI同比0.8%,创2015年1月来最低增速,预期1.7%,前值2.5%。中国2月CPI环比下降0.2%,前值上涨1.0%。

中国2月贸易帐(按美元计)-91.5亿,预期270亿,前值513.5亿修正为513.4亿。中国2月进口同比(按美元计)38.1%,为2012年同期以来最高,预期20.0%,前值16.7%。中国2月出口同比(按美元计)-1.3%,预期14.0%,前值7.9%。

【中国2月贸易帐三年来首现逆差 进口大增出口低于预期】中国2月贸易帐(按人民币计)-604亿,预期1725亿,前值3545亿。中国2月进口同比(按人民币计)44.7%,预期23.1%,前值25.2%。中国2月出口同比(按人民币计)4.2%,预期14.6%,前值15.9%。

【央行行长等人发布会要点总结】①货币政策在稳健方面适当做得更加中性一些,会有利于供给侧结构性改革。③今年人民币汇率应该较为稳定,人民币没有持续贬值的基础。④外储下降是正常现象,适当下降没什么不好;使用外储维护人民币汇率稳定利大于弊。⑤M2目标增长12%不是任务指标,执行过程中要根据真实的情况适度微调。⑥中国FDI数量很高,不太可能再有连续很快增长。⑦中国与海外利差不一定会导致很明显的、持续的投机活动或者资本流动。

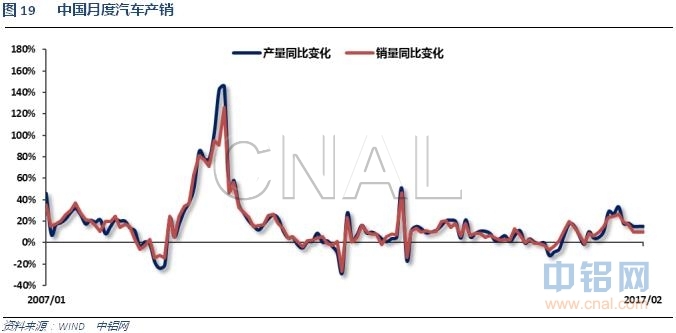

【社会消费品零售增速11年来首次跌破10%】中国1-2月社会消费品零售总额同比9.5%,预期10.6%,前值10.4%。

中国1-2月发电量9315亿千瓦时,同比增长6.3%;去年12月份同比增长6.9%。

中国统计局:2月铁路货运量同比增长19.4%,前值增长10.4%。1-2月铁路货运量同比增长14.5%。

4、据海关总署公布统计数据,2月中国出口未锻轧铝及铝材26万吨,1-2月累计出口65万吨,2016年1-2月累计出口66万吨,累计同比降低2.1%。

2017年2月全国电解铝冶炼企业总产量276.7434万吨,较2017年1月份减少15.5215万吨,降幅5.31%,较去年同期增加36.6823万吨,增幅15.28%。2月份自然天数较少,同时共有7家企业出现增产复产情况,4家企业减产,折算运行产能增长13.05万吨。北方地区“2+26”政策落地后对下游加工公司影响较大,需求增速没有到达预期,后期供应过剩局面或成为冶炼厂减产的直接推动力。

截止2月底中国电解铝建成产能4331.7万吨,同比增长10.6%。运行产能3719.2万吨,同比增长20.2%。1-2月全国新投产电解铝产能100.5万吨,主要投产企业是山东魏桥、山东信发、锦联铝材、新疆希铝、天龙矿业等。1-2月全国复产电解铝产能10.5万吨,分散在青海、贵州、山西、新疆等几个地区。但经过2016年下半年的集体恢复后,目前可恢复生产的闲置产能已经不多。1-2月全国共减产电解铝产能10万吨,其中青海金源铝业9万吨产能因成本太高以及资金问题而全部停产,东兴陇西分公司将前期复产的240KA电解槽再度关停。铝价持续表现强势,因市场问题造成的减产很难出现。

亚洲金属网3月份对中国17个省份共计72家在运行的电解铝厂进行电解槽型号统计。运行产能合计3683.5万吨,其中电解槽型号400(含)KA以上的产能2601万吨,占总产能的70.61%;其中山东省就有1000万吨,400(含)KA以上产能的38.45%。电解槽型号300(含)KA以上的产能631.5万吨,占总产能的17.14%;电解槽型号200(含)-300KA的产能411万吨,占总产能的11.16%;200KA以下的产能仅有40万吨,占总产能仅为1.09%。

中国2月原铝日均产量从1月的95,200吨降至90,500吨。中国2月铝总产量从1月的295万吨降至253.4万吨,为2016年4月以来最低水平。全球(不包括中国)2月原铝日均产量升至70,500吨,1月修正为70,000吨。2月除中国外全球原铝总产量降至197.3万吨,1月修正为217万吨。

《金融时报》称,力拓、美铝等铝业巨头所组成的美、欧、加拿大三地行业团体已向G20领导人提交公开信,指责中国大规模生产铝“扭曲了国际贸易流动,破坏了全球稳定”,并倡议在今年夏天汉堡G20峰会期间创建一个全球论坛,“应对中国铝产量一直上升的问题”。报道称,“受到中国大规模生产沉重打击的俄罗斯企业”也支持这一倡议。它们一起指责中国政府“并未充分履行削减产能的承诺”。

根据美国商务部的公告,美国对中国产铝箔启动反倾销反补贴调查,并在WTO就铝产能过剩问题投诉中国。据美国铝业协会网站公告,该协会称原产自中国的铝箔进口存在倾销和补贴行为,倾销幅度介于38%-逾134%。

高盛周二发布的研报,该行认为,若铝价近期大幅回落,则可以看作是买入/消费者进行对冲的机会。该行依然看好未来半年至一年的走势,目标价分别为每吨2000美元和每吨2100美元。铝价的支撑因素包括市场预计中国冬季减产措施将得到执行,潜在的WTO贸易仲裁对中国供应的影响,并且该行预计供应增加将减缓,但需求将稳步增长。

海关总署周四公布的多个方面数据显示,2月铝土矿进口同比大增34.42%,至4,258,174吨。

马来西亚周二将铝土矿开采禁令进一步延长三个月,至2017年6月30日,旨在清除剩余的铝土矿库存。马来西亚自然资源及环境部部长表示,在铝土矿主要生产州彭亨州的首府关丹县附近仍有215万吨的铝土矿,在开采禁令开始实施之前,总计有540万吨。在印尼禁止出口后,马来西亚在2014年对铝土矿行业基本上不加管制,使得产量增加来填补供应缺口,但疯狂的采掘步伐激起了民众对水污染及别的环境破坏的公愤。政府在去年1月对铝土矿开采实施了三个月的禁令,并且已多次延长,等待库存减少。

5、【前2月房地产开发投资增速8.9% 比去年提高2个百分点】1-2月份,全国房地产开发投资9854亿元,同比名义增长8.9%,增速比去年全年提高2个百分点。1-2月份,商品房销售面积14054万平方米,同比增长25.1%,增速比去年全年提高2.6个百分点。商品房销售额10806亿元,增长26.0%,增速回落8.8个百分点。1-2月份,房地产开发企业房屋施工面积622950万平方米,同比增长3.2%,增速与去年全年持平。2月末,商品房待售面积70555万平方米,比去年末增加1015万平方米。

伦铝中期涨势延续,一路震荡盘升逐步加速。上方压力2100,下方支撑1850附近。

沪铝持持续震荡顽强守住年后重要支撑13500附近,并震荡拉升,距离突破上涨一步之遥

3月铝价整体窄幅波动,月度波幅仅有400元左右,期货无序震荡,顽强守住13500附近。月末期货市场探低回升,整体开始不同程度走高,沪铝反复冲击14000,距离突破一步之遥。

铝信研究员认为,技术面看伦铝震荡盘升,表现明显较强,上方压力2100附近,下方支撑1850附近。顽强守住今年以来的低点13500附近,并于周末震荡盘升,反复冲击14000。

铝信研究员观点:宏观面美联储继续吹风加息、缩表预期,整体美国经济数据持续向好,表现强劲。中国方面近期经济多个方面数据显示出房地产行业对制造业整体拉动,但国企和非公有制企业经营情况的区分开始加大。近期连续爆出大企业连续资不抵债,债务危机隐忧阴霾影响国内市场情绪。其中恰好有行业相关的山东邹平地区企业联保联贷,魏桥集团港股停牌,关注此事件的后续发酵。3月以来各地房地产调控政策密集出台,明确将购房资金引导进入三四线城市。房地产销售热点料明显转移。行业基本面来看,现货库存停止快速增加,连续半月保持115万吨左右,年内高点有望出现。年后下游需求稳定回升,整体现货供应保持宽松现状。经过一年的供给侧改革,工业品逐步向农产品靠拢,下游表现为刚需为主,相对来说比较稳定,而供给侧变数较大,下游被动接受价格为主,形成高产能产量、高库存、高价格的局面。期货盘面本月末沪铝跟随工业品整体距离震荡探低回升,顽强守住13500之后开始频繁冲击14000蓄势突破,市场博弈结果趋向向上。关注沪铝在14000附近的表现,以及现货跟随情况。4月铝价料震荡上涨,仅供参考。

[ 微信扫一扫 ]

[ 手机网站 ]